AGRICULTURA Y GANADERIA

Comisión Permanente

Of. Administrativa: Piso P01 Oficina 104

Secretario administrativo SR. DARRE JUAN AGUSTIN

Martes 17.30hs

Of. Administrativa: (054-11) 6075-2103 Internos 2103/04

cayganaderia@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 4532-D-2010

Fecha:24/06/2010

Publicado en: Trámite Parlamentario N° 82

Sumario: DERECHOS DE EXPORTACION. REGIMEN. IMPUESTO EXTRAORDINARIO SOBRE LA COMERCIALIZACION DE SOJA.

CAPITULO I

DERECHOS DE EXPORTACIÓN

ARTÍCULO 1º: Las delegaciones de

facultades al Poder Ejecutivo establecidas en los artículos 755 y 756 de La Ley

22.415 ( Código Aduanero), sus normas complementarias, decretos o

resoluciones del Poder Ejecutivo Nacional dictadas en virtud de las mismas, se

deberán regir conforme a lo dispuesto por la presente ley en lo que respecta a

los Derechos de Exportación aquí establecidos.

ARTÍCULO 2º: Fijase en CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de carne en las posiciones arancelarias de la Nomenclatura

Común del MERCOSUR (N.M.C.), que se indican como letra A, en el Anexo I de

la presente.

ARTÍCULO 3º: Fijase en CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de trigo comprendidas en las posiciones arancelarias de la

Nomenclatura Común del MERCOSUR (N.M.C.), que se indican como letra B, en

el Anexo I de la presente.

ARTÍCULO 4º: Fijase en CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de maíz comprendidas en las posiciones arancelarias de la

Nomenclatura Común del MERCOSUR (N.M.C.), que se indican como letra C, en

el Anexo I de la presente.

ARTÍCULO 5º: - Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de cereales comprendidas en las posiciones arancelarias de

la Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra D,

en el Anexo I de la presente.

ARTÍCULO 6º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de productos lácteos comprendidas en las posiciones

arancelarias de la Nomenclatura Común del MERCOSUR (N.M.C.), que se indica

con la letra E, en el Anexo I de la presente.

ARTÍCULO 7º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de verduras comprendidas en las posiciones arancelarias de

la Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra F,

en el Anexo I de la presente.

ARTÍCULO 8º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de frutas en las posiciones arancelarias de la Nomenclatura

Común del MERCOSUR (N.M.C.), que se indica con la letra G, en el Anexo I de

la presente.

ARTÍCULO 9º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a yerba

mate y te en las posiciones arancelarias de la Nomenclatura Común del

MERCOSUR (N.M.C.), que se indica con la letra H, en el Anexo I de la

presente.

ARTÍCULO 10º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a la miel en

las posiciones arancelarias de la Nomenclatura Común del MERCOSUR (N.M.C.),

que se indica con la letra I, en el Anexo I de la presente.

ARTÍCULO 11º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a distintas

variedades de harinas en las posiciones arancelarias de la Nomenclatura Común

del MERCOSUR (N.M.C.), que se indica con la letra J, en el Anexo I de la

presente.

ARTÍCULO 12º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a distintas

variedades de oleaginosas en las posiciones arancelarias de la Nomenclatura

Común del MERCOSUR (N.M.C.), que se indica con la letra K, en el Anexo I de

la presente.

ARTÍCULO 13º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a aceites y

grasa en las posiciones arancelarias de la Nomenclatura Común del MERCOSUR

(N.M.C.), que se indica con la letra L. en el Anexo I de la presente.

ARTÍCULO 14º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable al azúcar en

las posiciones arancelarias de la Nomenclatura Común del MERCOSUR (N.M.C.),

que se indica con la letra M, en el Anexo I de la presente.

ARTÍCULO 15º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a diferentes

productos de molienda húmeda en las posiciones arancelarias de la

Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra N, en

el Anexo I de la presente.

ARTÍCULO 16º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a diferentes

productos de molienda seca en las posiciones arancelarias de la Nomenclatura

Común del MERCOSUR (N.M.C.), que se indica con la letra Ñ, en el anexo I de

la presente.

ARTÍCULO 17º: - Fijase en el

CERO POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a

distintas variedades de vinos y mostos en las posiciones arancelarias de la

Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra

O.

ARTÍCULO 18º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las lanas y

pieles en las posiciones arancelarias de la Nomenclatura Común del MERCOSUR

(N.M.C.), que se indica con la letra P, en el Anexo I de la presente.

ARTÍCULO 19º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable al algodón

en las posiciones arancelarias de la Nomenclatura Común del MERCOSUR

(N.M.C.), que se indica con la letra Q, en el Anexo I de la presente.

ARTÍCULO 20º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a los

diferentes productos forestales en las posiciones arancelarias de la

Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra R, en

el Anexo I de la presente.

ARTÍCULO 21º: Fijase en el CINCO

POR CIENTO (5%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de tabaco comprendidas en las posiciones arancelarias de

la Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra S,

en el Anexo I de la presente.

ARTÍCULO 22º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a para las

mercaderías comprendidas en las posiciones Arancelarias de la Nomenclatura

Común del MERCOSUR (N.C.M.) consignadas en la planilla que, como Anexo II,

forma parte integrante de la presente ley.

ARTÍCULO 23º: Fijase en CERO

POR CIENTO (0%) la alícuota máxima del Derecho de Exportación aplicable a

las distintas variedades de soja comprendidas en las posiciones arancelarias de

la Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra U,

en el Anexo I de la presente

ARTÍCULO 24º: Fijase en el CERO

POR CIENTO (0%) la alícuota del Derecho de Exportación aplicable a las

distintas variedades de girasol comprendidas en las posiciones arancelarias de

la Nomenclatura Común del MERCOSUR (N.M.C.), que se indica con la letra T,

en el Anexo I de la presente.

CAPITULO II

IMPUESTO EXTRAORDINARIO

SOBRE LA COMERCIALIZACIÓN DE SOJA

ARTÍCULO 25º: Apruébese con

carácter excepcional, como Impuesto Sobre la Comercialización de Soja el

siguiente texto:

ARTÍCULO 1º.- Establécese en

todo el territorio de la Nación, de

manera que incida en una sola de las etapas de su comercialización, un

impuesto sobre la transferencia de soja, cuya alícuota máxima es del treinta y

tres por ciento (33%).

ARTÍCULO 2º.- El impuesto se

determinará sobre el importe bruto de las operaciones gravadas, sin efectuar

deducción o acrecentamiento alguno por comisiones, gastos, o conceptos

similares, que se indiquen por separado en forma discriminada en los

respectivos comprobantes.

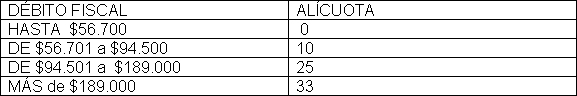

ARTÍCULO 3º.- A los efectos de la

determinación del impuesto, se tomará como parámetro la siguiente escala a

aplicar según el débito fiscal acumulado en los doce meses anteriores a la

operación, informado por la Administración Federal de Ingresos Públicos y el de

la o las ventas del mes practicadas por el sujeto gravado.

ARTÍCULO 4º.- El hecho imponible se perfecciona:

a) Con la emisión de la factura o

liquidación de venta de soja practicada por los acopiadores-consignatarios,

consignatarios, comisionistas y corredores, quienes se constituyen en agentes

de retención del gravamen.

ARTÍCULO 5º.- Son sujetos

pasivos del impuesto:

a) Los productores agropecuarios

que comercialicen su producción, sean propietarios o arrendatarios.

b) Los arrendadores que

comercialicen soja recibida de arrendamientos.

c) Los sujetos que comercialicen

soja recibida por prestación de servicios, o por cualquier otro concepto.

ARTÍCULO 6°.- Las sociedades

comprendidas en el inciso b) del artículo 49 de la Ley de Impuesto a las

Ganancias, texto ordenado en 1997 y sus modificaciones, y los fideicomisos

indicados a continuación del inciso d) del citado artículo, serán considerados

sujetos pasibles del impuesto.

ARTICULO 7°.- Cuando un sujeto

pasivo del impuesto realice ventas por los conceptos incluidos en la presente

ley y se omita, por cualquier causa, efectuar la retención o, cuando la misma

resultare insuficiente por haber practicado ventas en el mismo mes, con

distintos sujetos de retención, deberá ingresar un importe equivalente a las

sumas no retenidas, en las formas y condiciones que se establezcan.

ARTICULO 8°.- El monto

establecido en el artículo 3°, de débito fiscal de pesos cincuenta y seis mil

setecientos ($56.700.-), en ningún caso podrá ser inferior al débito fiscal

resultante de la venta de cuatrocientas cincuenta toneladas de soja, según

precio FOB.

ARTICULO 9°.- El presente

impuesto se aplicará mientras el precio FOB oficial de la tonelada de soja

informado por la Dirección de Mercados Agroalimentarios del MINISTERIO DE

AGRICULTURA, GANADERIA Y PESCA, sea superior a los doscientos cincuenta

dólares estadounidenses.

ARTÍCULO 10°.- Facultase al Poder

Ejecutivo Nacional a disminuir las alícuotas indicadas en el artículo 3°, o para

disponer que el Impuesto previsto en la presente ley, en forma parcial o total,

constituya un pago a cuenta de los impuestos, cuya aplicación, percepción y

fiscalización se encuentre a cargo de la Administración Federal de Ingresos

Públicos, entidad autárquica en el ámbito del Ministerio de Economía y Finanzas

Públicas, cuando así lo aconseje el desarrollo de la política económica.

Esta facultad podrá ser ejercida

con carácter general o regional.

ARTÍCULO 11°.- El impuesto

establecido se regirá por las disposiciones de la Ley Nº 11.683 (texto ordenado

en 1978 y sus modificaciones) y su aplicación, percepción y fiscalización estará

a cargo de la Administración Federal de Ingresos Públicos, entidad autárquica

en el ámbito del Ministerio de Economía y Finanzas Públicas, la que deberá

publicar y actualizar mensualmente en la página oficial, los montos acumulados

de IVA Débito Fiscal por contribuyente sujeto a retención.

ARTÍCULO 12°.- El período fiscal

de liquidación de gravámenes será quincenal y sobre la base de declaraciones

juradas presentadas por los responsables de la retención.

ARTÍCULO 13°.- El producido del

impuesto se distribuirá entre el

Tesoro Nacional y las jurisdicciones provinciales de acuerdo con los porcentajes

establecidos en la Ley Nº 23548.

ARTÍCULO 14°.- El impuesto

establecido tendrá efecto para las ventas practicadas desde el primer día

posterior al de publicación de la presente ley y efectuadas hasta el 31 de

diciembre de 2013.

CAPITULO III

ARTÍCULO 26º: La presente ley

entrará en vigencia a partir del día siguiente al de su publicación.

ARTÍCULO 27º: Las ventas al

exterior de mercaderías que sufran modificaciones en las alícuotas de los

derechos de exportación, como consecuencia de la presente ley y que se

produzcan con posterioridad a su vigencia, correspondientes a productos

adquiridos con anterioridad, liquidarán los derechos aduaneros según alícuotas

establecidas hasta el día anterior al de entrada en vigencia.

ARTÍCULO 28º: Derogase toda

normativa que se oponga a lo establecido en la presente ley.

ARTÍCULO 29º: Comuníquese al

Poder Ejecutivo.

FUNDAMENTOS

Señor presidente:

Es de público conocimiento la

situación planteada por las retenciones agropecuarias, ya sea por la falta de

discusión por el Congreso, como por su incidencia en la rentabilidad de los

productores.

Atento a los porcentajes

establecidos, más que un derecho de exportación, se convirtió en un impuesto

encubierto, no coparticipable y lo que es peor sin progresividad, ocasionando

un grave perjuicio a los productores de menor escala.

Las altas retenciones

agropecuarias y la resolución 125, produjeron un alto impacto psicológico en los

productores argentinos, con una incidencia real en la economía global,

generando un alto grado de imprevisibilidad, situaciones estas que son

imprescindibles modificar.

Coexistiendo reclamos

principalmente de Intendentes y Presidentes Comunales, ya sea por los

recursos que se van de sus ciudades, la falta de coparticipación a provincias y

municipios y el escaso nivel de retorno en obras.

Cabe mencionar que el 77% de los

productores venden menos de 450 toneladas anuales y a su vez comercializan

solo el 20% del total de la soja del país y es precisamente a este segmento al

que es imperioso bajarle la presión impositiva, por el efecto multiplicador que

representa regionalmente.

El 24 de agosto vence el plazo

preestablecido por la Ley Nº 26.519 -"Facultades Delegadas"- y las facultades

propias del Poder Legislativo que han sido delegadas al Poder Ejecutivo

retornarán a manos del Congreso.

La presente iniciativa elimina

totalmente los derechos de exportación al trigo, maíz, sorgo, girasol, miel,

frutas, verduras, carnes y otros productos primarios. También reciben el mismo

tratamientos los aceites, harinas y subproductos.

Respecto a la soja, no se comparte

la posición de bajar la alícuota de retenciones para todos por igual, porque no

se corrige la falta de progresividad, tampoco y por las mismas razones, que se

pueda usar una parte de las mismas como pago a cuenta de ganancias, o que

se implemente una segmentación basada en devoluciones, por la ineficiencia de

tal medida, por lo cual se plantea un tributo excepcional con carácter

temporario.

No obstante compartir que es

imprescindible el debate de una nueva legislación impositiva con base en un

impuesto a las ganancias que incluya una verdadera progresividad,

modificándose la actual estructura tributaria, considero imperioso dar un

trámite urgente y excepcional a la problemática existente, razón por la cual

presento esta iniciativa de ley, que elimina retenciones a distintas producciones

y paralelamente se crea con carácter excepcional y hasta el 31 de Diciembre de

2013, un impuesto a la comercialización de soja, el cual se aplica a quienes

superen los montos de ventas anuales de una micro empresa agropecuaria, con

un incremento gradual según el nivel de ventas y coparticipable a las

provincias.

A los efectos de establecer la

escala se estimó el IVA calculado sobre el valor de venta de 450, 750, 1500 y

más de 1500 toneladas de soja, excluido el impuesto al valor agregado y el

impuesto interno que pudiera corresponder.

El impuesto se aplica a los

productores agropecuarios que comercialicen su producción, sean propietarios o

arrendatarios, a los arrendadores que comercialicen soja recibida de

arrendamientos y a los sujetos que comercialicen soja recibida por prestación

de servicios, canje de productos, o cualquier otro concepto, en todos los casos

en el momento de practicarse la venta.

Los acopiadores-consignatarios,

consignatarios, comisionistas y corredores, son quienes se constituyen en

agentes de retención del gravamen al momento de la emisión de la factura o

liquidación de venta de soja.

Se faculta al Poder Ejecutivo

Nacional a disminuir las alícuotas o para disponer que el impuesto previsto en la

presente ley, en forma parcial o total, constituya un pago a cuenta de los

impuestos, cuya aplicación, percepción y fiscalización se encuentre a cargo de

la Administración Federal de Ingresos Públicos, entidad autárquica en el ámbito

del Ministerio de Economía, cuando así lo aconseje el desarrollo de la política

económica. Esta facultad podrá ser ejercida con carácter general o

regional.

Además se establece que el

producido del impuesto se distribuirá entre el Tesoro Nacional y las

jurisdicciones provinciales de acuerdo con los porcentajes establecidos en la Ley

Nº 23548.

También se prevé y a los efectos

de evitar que los exportadores reciban beneficios extraordinarios por la

implementación de la presente ley, que las ventas al exterior de mercaderías

que sufran modificaciones en las alícuotas de los derechos de exportación,

como consecuencia de la presente ley y que se produzcan con posterioridad a

su vigencia, correspondientes a productos adquiridos con anterioridad,

liquidarán los derechos aduaneros según alícuotas establecidas hasta el día

anterior al de entrada en vigencia.

La cadena agroindustrial, el

principal bloque exportador de la economía argentina, está comenzando a

enfrentar serios problemas de rentabilidad. Porque, por un lado, el tipo de

cambio real (TCR) se ha visto disminuido como resultado del alto nivel de

inflación, y, por el otro, los precios internacionales de estos productos se han

reducido respecto de los máximos alcanzados hacia el primer semestre de

2008.

La forma correcta de encarar este

problema no es una devaluación contra el dólar, pues esta afectaría a todos los

TCR y no sólo al del bloque agroindustrial. Lo indicado sería reducir la alícuota

de las retenciones a las exportaciones agroindustriales, incrementando los

precios netos que reciben los distintos eslabones de la cadena en cuestión y, en

consecuencia, mejorando su rentabilidad, o en su defecto plantear un

reemplazo por un tributo excepcional y por tiempo limitado.

Se puede observar que el Tipo de

Cambio Real agregado de la Economía Argentina, ya sea contra el dólar o en su

versión multilateral, se ubica en los valores mínimos para la serie desde el fin

de la convertibilidad. Por otro lado, si se considera el TCR efectivo del sector

exportador se observa que la situación dista mucho de ser holgada en el caso

de los productos agrícolas y sus derivados industriales, y que comienza a haber

evidencia de rentabilidad insuficiente y en descenso sostenido.

Sin embargo, la problemática fiscal

que afecta a la Argentina, con un Gobierno Nacional que se quedó sin caja y sin

superávit, recurriendo al uso de los fondos de la ANSES, del Banco Nación

Argentina, al financiamiento contra el BCRA y la emisión de deuda pública,

plantea la imperiosa necesidad de modificar las retenciones a las exportaciones.

Pues de no hacerlo, las implicancias en el futuro son peores aún. Si se continúa

con el financiamiento con emisión del BCRA, será el Tipo de Cambio Nominal

aquella variable que mantendrá contenida en rangos razonables las

expectativas.

Para que el Tipo de Cambio

Nominal cumpla ese rol, su tasa de depreciación debe ser perceptiblemente

menor a la de la inflación local, pues caso contrario se incrementaría la fuga de

capitales privados y nos encaminaríamos a un escenario de ajuste

abrupto.

Con lo cual, queda claro que, en el

escenario actual, el TCR esta condenado a apreciarse, por ende la rentabilidad

de la cadena agroindustrial continuará deteriorándose y la competitividad de la

cadena industrial terminará a la larga siguiendo el mismo camino.

Para evitar ese final, es necesario

atacar los problemas de rentabilidad y competitividad que se están

multiplicando por todo la economía real. Para poder hacerlo, hay que ganar

grados de libertad con la política monetaria y fiscal. La primera debería

abocarse al problema de la inflación y la segunda a recuperar el superávit

primario y reducir la presión fiscal sobre los sectores productores que ya

comienzan a evidenciar problemas de rentabilidad y competitividad.

Caso contrario, el escenario actual

probará ser otra de las recurrentes ficciones insostenibles de nuestras volátil

historia económica. Pues, el atraso del TCR terminará lapidando al motor de la

economía argentina, el sector exportador, en general, y la cadena

agroindustrial, en particular.

Sin embargo, pese a buscar la

eliminación de ciertas retenciones, el presente proyecto estimula la protección

de aquellos productores que se encuentran en condiciones más desfavorables.

Esto se logra a través de la implementación de una escala de tributación

excepcional, donde los agricultores pequeños de hasta 450 Toneladas, estarán

exentos del tributo. El cual aumenta en escala progresiva llegando a un máximo

de 33% para los grandes productores.

El presente proyecto tiene como

fin específico garantizar la supervivencia y el desarrollo del sector del agro y

defender a los grupos de productores más desprotegidos.

Por último, es oportuno destacar

que según el Censo Nacional Agropecuario del año 2002, los productores de

menos de 100 hectáreas destinan el 70% a soja, mientras que los de

aproximadamente 1000 has destinan solo el 30%. De estos datos podemos

inferir que si se le brinda mayor rentabilidad al pequeño productor, este podrá

apostar más a la rotación de cultivos.

Además con la presente

propuesta se incentiva a que el propietario de una pequeña extensión, la

explote personalmente, motivado por la mayor rentabilidad, a lo que cabe

agregar que se desalienta a los pool de siembra que a mayor comercialización

tendrán una presión impositiva superior y por ende ofrecerán arrendamientos

menores.

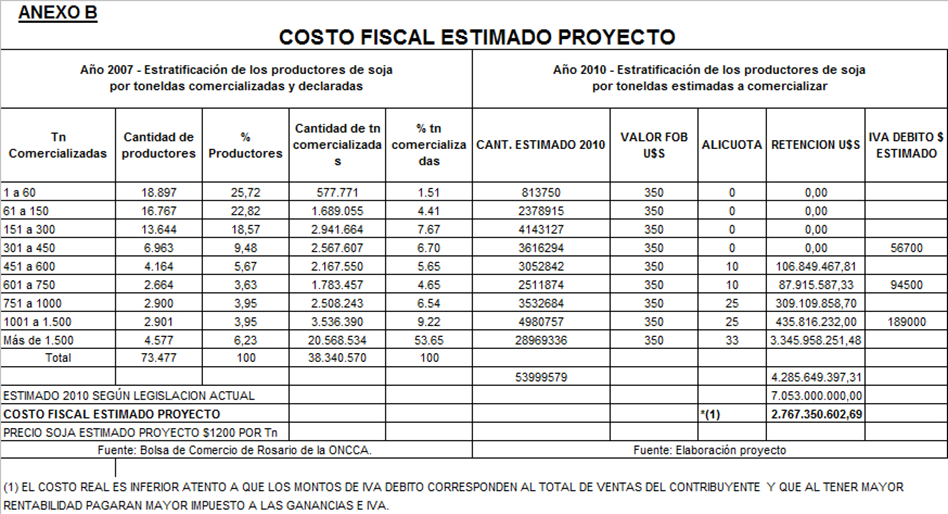

El costo fiscal anual (Anexo A y B)

máximo de la presente propuesta según propios cálculos es de

aproximadamente 2.800 millones de dólares o 11.200 millones de pesos, cabe

agregar que el monto citado será inferior atento a que los montos establecidos

de ventas para el cálculo de los distintos segmentos es del total del

contribuyente y que además al tener mayor rentabilidad el productor deberá

tributar mayor monto de impuesto a las ganancias e IVA, y a su vez, tendrá una

mayor recaudación tributaria por la reactivación económica que la presente

iniciativa lleva implícita.

Por los argumentos expuestos,

solicito a mis pares la aprobación del presente proyecto.

ANEXO

Anexo 1 Posiciones del NCM

A: Carnes

0201.10.00

0201.20.10

0201.20.20

0201.20.90

0201.30.00

0202.10.00

0202.20.10

0202.20.20

0202.20.90

0202.30.00.

0203.11.00

0203.12.00

0203.19.00

0203.21.00

0203.22.00

0203.29.00

0204.10.00

0204.21.00

0204.22.00

0204.23.00

0204.30.00

0204.41.00

0204.42.00

0204.43.00

0204.50.00

0205 00.00

0206.01.00

0206.21.00

0206.22.00

0206 22.10

0206 29.90

0206.30.00

0206 41.00

0206 49.00

0206 80.00

0206 90.00

0207.11.00

0207.12.00

0207.13.00

0207.14.00

0207.24.00

0207.25.00

0207.26.00

0207.27.00

0207.32.00

0207.33.00

0207.34.00

0207.35.00

0207.36.00

0208.10.00

0208.30.00

0208.40.00

0208.50.00

0208.90.00

0209 00.11

0209 00.19

0209 00.21

0209 00.29

0209 00.90

0210.11.00

0210.12.00

0210.19.00

0210.20.00

0210.91.00

0210.92.00

0210.93.00

0210.99.00

B: Trigo

1001.10.10

1001.90.10

C: Maíz

1005.10.00

1005.90.90

D: otros cereales

1002.00.10

1002.00.90

1003.00.10

1003.00.91

1003.00.98

1003.00.99

1004.00.10

1004.00.90

1006.10.10

1006.10.91

1006.10.92

1006.20.10

1006.20.20

1006.30.11

1006.30.19

1006.30.21

1006.30.29

1006.40.00

1007.00.90

1008.10.10

1008.10.90

1008.20.10

1008.20.90

1008.30.10

1008.30.90

1008.90.10

1008.90.90

E: Productos Lácteos

0401.10.10

0401.20.10

0401.20.90

0401.30.10

0401.30.20

0401.30.29

0402.10.10

0401.10.90

0401.30.21

0402.10.90

0402.21.10

0402.21.20

0402.21.30

0402.29.10

0402.29.20

0402.29.30

0402.91.00

0402.99.00

0403.10.00

0403.90.00

0404.10.00

0404.90.00

0405.10.00

0405.20.00

0405.90.10

0405.90.90

0406.10.10

0406.10.90

0406.20.00

0406.30.00

0406.40.00

0406.90.10

0406.90.20

0406.90.30

0406.90.90.

1702.11.00.000T,

1702.19.00.000N

1901.90.20

1901.90.90

1901.10.10.100U

1901.10.10.190V

1901.10.10.910M

1901.10.10.990N

3501.10.01.000R

3501.90.11.000X

3501.90.19.110R

3501.90.19.190T

3501.90.19.200U

3501.90.19.900G

3501.90.20.000Z

3502.20.00.000Z

F: Hortalizas, plantas, raíces y

tubérculos alimenticios

0701.10.00

0701.90.00

0702.00.00

0703.10.11

0703.10.19

0703.10.21

0703.10.29

0703.20.10

0703.20.90

0703.90.10

0703.90.90

0708.10.00

0708.20.00

0708.90.00

0709.20.00

0709.90.11

0709.90.19

0710.10.00

0710.21.00

0710.22.00

0710.29.00

0710.30.00

0710.40.00

0710.80.00

0710.90.00

0711.20.10

0711.20.20

0711.20.90

0711.40.00

0711.51.00

0711.59.00

0711.90.00

0712.20.00

0712.31.00

0712.32.00

0712.33.00

0712.39.00

0712.90.10

0712.90.90

0713.10.10

0713.10.90

0713.20.10

0713.20.90

0713.31.10

0713.31.90

0713.32.10

0713.32.90

0713.33.11

0713.33.19

0713.33.21

0713.33.29

0713.33.91

0713.33.99

0713.39.10

0713.39.90

0713.40.10

0713.40.90

0713.50.10

0713.50.90

0713.90.10

0713.90.90

0714.10.00

0714.20.00

0714.90.00

G: Frutas

0801 11.10

0801 11.90

0801 19 00

0801 21.00

0801 22.00

0801 31.00

0801 32.00

0802.11.00

0802.12.00

0802.21.00

0802.22.00

0802.31.00

0802.32.00

0802.40.00

0802.50.00

0802.60.00

0802.90.00

0803.00.00

0804.10.10

0804.10.20

0804.20.10

0804.20.20

0804.30.00

0804.40.00

0804.50.10

0804.50.20

0804.50.30

0805.10.00

0805.20.00

0805.40.00

0805.50.00

0805.90.00

0806.10.00

0806.20.00

0808.10.00

0808.20.10

0808.20.20

0809.10.00

0809.20.00

0809.30.10

0809.30.20

0809.40.00

0810.10.00

0810.20.00

0810.90.00

0810.40.00

0810.50.00

0810.60.00

0811.10.00

0811.90.00

0811.20.00

0812.10.00

0812.90.00,

0813.10.00

0813.20.10

0813.20.20

0813.30.00

0813.40.10

0813.40.90

0813.50.00

0814.00.00

H: Yerba mate y té

0902.10.00

0902.20.00

0902.30.00

0902.40.00,

0903.00.10

0903.00.90.

I: Miel

0409.00.00

0410.00.00

J: Harinas de sémola y polvo u

copos de hortalizas

1105.10.00

1105.20.00

1107.10.10

1107.10.20

1107.20.10

1107.20.20

K: Otras Oleaginosas

1202.10.00

1202.20.10

1202.20.90

1204.00.10

1204.00.90

1205.10.10

1205.10.90

1205.90.10

1205.90.90

1210.10.00

1210.20.10

1210.20.20

1302.13.00

L: Aceites y grasas vegetales y

animales

1508.10.00

1508.90.00

1509.10.00

1509.90.10

1509.90.90

1510.00.00

1514.11.00

1514.19.10

1514.19.90

1514.91.00

1514.99.10

1514.99.90

1512.21.00

1512.29.10

1512.29.90

1515.11.00

1515.19.00

1515.21 00

1515 2910

1515 2990

M: Azúcar y otros

1701.11.00

1701.12.00

1701.91.00

1701.99.00

1703.10.00

1703.90.00

N: Molienda húmeda

1108 0811

1108 08 12,

1702 1100

1702 1900

1702 2000

3505 10 00

Ñ: Molienda seca

2302. 10.00

2302 30.00,

O: Vinos y mostos

2204.10.10

2204.10.90

2204.21.00

2204.29.00

2204.30.00

P: Lanas y pelos finos

5101.11.10

5101.11.90

5101.19.00

5101.21.00

5101.29.00

5101.30.00

5102.11.00

5102.19.00

5102.20.00

5103.10.00

5103.20.00

5103.30.00

5105.10.00

5105.21.00

5105.29.10

5105.29.91

5105.29.99

5105.31.00

5105.39.00

5105.40.00

5106.10.00

5106.20.00

5107.10.11

5107.10.19

5107.10.90

5107.20.00

Q: Algodón

5201.00.10

5201.00.20

5201.00.90

R: Tabaco y sucedáneos

2401.10.10

2401.10.20

2401.10.30

2401.10.40

2401.10.90

2401.20.10

2401.20.20

2401.20.30

2401.20.40

2401.20.90

2401.30.00

S: Productos forestales

T: 1206.00.10

U: Soja

1201.00.10

1201.00.90

Anexo II

NCM Derecho de

Exportación

1101.00.10

1208.10.00

1507.10.00

1507.90.11

1507.90.19

1507.90.90

1512.11.10

1512.19.11

1512.19.19

1517.90.10

1517.90.90

2304.00.10

2304.00.90

2306.30.10

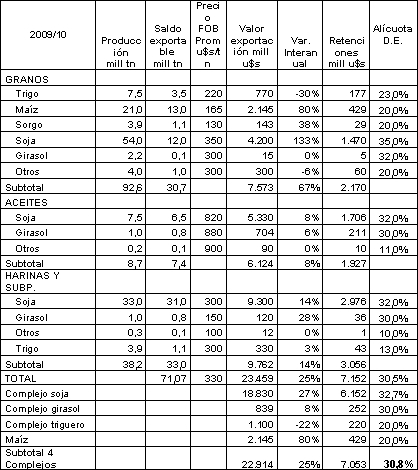

ANEXO A

Argentina: Volumen y valor de la

producción y la exportación

Los datos correspondientes a la

campaña 2009/2010 son proyecciones, y depende de la evolución de la

producción y los precios.

Firmantes

| Firmante | Distrito | Bloque |

|---|---|---|

| ALVAREZ, JORGE MARIO | SANTA FE | UCR |

| BARBIERI, MARIO LEANDRO | BUENOS AIRES | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| AGRICULTURA Y GANADERIA (Primera Competencia) |

| ECONOMIA |

| PRESUPUESTO Y HACIENDA |

Trámite en comisión(Cámara de Diputados)

| Fecha | Movimiento | Resultado |

|---|---|---|

| 10/08/2010 | INICIACIÓN DE ESTUDIO | Aprobado sin modificaciones con dictamen de mayoría y dictamen de minoría |

| 26/08/2010 | ANÁLISIS DE PROYECTOS DE COMPETENCIA MIXTA | Aprobado con modificaciones en su competencia con dictamen de Mayoria y Minoria |

| 09/11/2010 | INICIACIÓN DE ESTUDIO | Aprobado sin modificaciones con dictamen de mayoría y dictamen de minoría |